原幹公認会計士事務所

エンジニア・クリエイターのための会計事務所です。会計やICTに関連したトピックを書いてます【経理情報】『クラウドサービスの利用でIT統制・監査対応はこうする』を寄稿しました

月曜日 , 5, 2月 2018 未分類 【経理情報】『クラウドサービスの利用でIT統制・監査対応はこうする』を寄稿しました はコメントを受け付けていません

旬刊「経理情報」2018年2月10日増大号(No.1503)に 記事

『クラウドサービスの利用でIT統制・監査対応はこうする』

を寄稿しました。

ユーザー企業がクラウドサービスを利用する際に留意するポイントについて解説しています。

ご一読いただければ幸甚です。

公式サイト

Facebookページ

本記事へのご意見・ご感想

この季節の憂鬱な業務に「法定調書作成業務」があります。財務経理部門以外にはあまりなじみがない業務ですが、前の年に毎月会社から支払われた給与や報酬の金額および源泉所得税として会社が預かった金額を集計して税務署や自治体に提出する業務です。具体的には以下の書類を作成して1月31日までに提出することになってまして、書類の数は結構多いです。

- 給与所得の源泉徴収票・給与支払報告書(個人別明細書)→税務署へ

- 給与所得の源泉徴収票等の法定調書合計表→税務署へ

- 給与支払報告書(総括表)→自治体へ

- 給与支払報告書(個人別明細書)→自治体へ

- 給与所得の源泉徴収票→受給者本人へ

- 支払調書→受給者本人へ

最近では給与支払報告書も自治体毎に一つずつでなくまとめて提出できるようになったりでシステムに改善も見られるのですが、そういう細かい点ではなくもっと根本的な点で感じている疑問が2つほどありまして。

- 提出期限が一律1月31日である必要があるのか

- そもそも法定調書を作成する必要性があるのか

まず提出期限については、従来からこのようなルールになっていてなぜか変更もできないわけで今更変更する余地はないのかもしれませんが、決算日も会社によって違うという現状にまったくフィットしてません。提出タイミングも1月に集中するので作成者も税務当局もお互い不幸になっています。(昨年は1月末前後に申請システムへのアクセスが集中して混乱が起きました)

そして、そもそも法定調書は「1年分の給与や報酬の発生状況を紙(およびそれを再現した入力画面)の所定書式に集計して転記する」というまったく付加価値のない作業による成果物です。「日々の給与や報酬の支払状況と、付随して発生する源泉所得税の金額を正確に補足する」という目的に照らすならば、たとえば

- 会社から給与や報酬を(源泉所得税を控除して)支払う

- 源泉所得税税対象になっている金額を自動集計する

- 当局に随時送信されて会社別・個人別金額が集計される

- 修正があった場合は会社のデータ修正にともない当局側のデータも更新される

という仕組みで自動化もできるはず。わざわざ「書面」にまとめる意味はありません。しかも今は(是非はさておき)マイナンバーでトレースできるのだから個人別の支払額や税額の集計も容易なのに、なぜかそのような仕組みにはなっていないのが不思議です。(内部的にはそのような仕組みがあるのかもしれないですが、少なくとも我々から見える情報はそのようになっていいない)。

この業務でボトルネックになっているのはひとえに法定調書という「紙の様式」にほかなりません。すでにあるデータを再度集計して紙の書式に転記することにどれほどの意味があるのかというと、個人的にはまったく意味がない作業だと思っています。特に行政手続に顕著ですが、こういった「データ→紙→データ」という付加価値のないデータ変換作業による社会コストは相当な規模かと推察されます。

士業の日々の仕事に埋没しているとどうしても制度設計に従順になりがちなので、時々立ち止まって制度そのものも矛盾も考えたほうがよさそうです。(とはいえ報酬をお客様からいただいて行っている業務ですから手を抜くことはなく、これはこれでしっかりと進めます)

もやもやを抱えながらも、また法定調書を粛々と作成する業務に戻りたいと思います。現場からは以上です。

お問い合わせはこちらまで

新年明けましておめでとうございます。

本年もどうぞよろしくお願いいたします。

戌年ということで秋田犬です。

2017年は仮想通貨・スキャナ保存制度・IFRSの新たな基準など激しく変化が起きた一年で、今年もさまざまな変化が加速するものと予想されます。大きな世の中の変革の流れを適切にフォローし、お客様の事業価値につなぐことができるようメンバー一同邁進して参ります。何卒よろしくお願い申し上げます。

クインテット・マネジメント・パートナーズ 原幹公認会計士事務所

代表 公認会計士・税理士・公認情報システム監査人(CISA)

原 幹

お問い合わせはこちらまで

https://ssl.form-mailer.jp/fms/e5d2273b248067

画像はこちらから拝借しました。

秋田犬の年賀状用画像【あ、きた。「いぬ年」】キャンペーン!~2018年は戌年~

2018年(平成30年)12月までの税務カレンダー(Googleカレンダー形式)を更新しましたのでお知らせします。

PC/スマホ/タブレット等でご利用ください。更新内容は以下のとおりです。

- 平成30年1月-12月の項目を追加

基本的には毎年同じイベントなのですが、休日による変動が少し入るのでそのあたりを調整しています。

表示イメージは以下のとおりです。項目をクリックすると詳細が表示されます。カレンダー右下の「+」ボタンを押して、ご自分のカレンダーに追加することもできます。ご利用は自己責任にてお願いいたします。

(Google Chromeを推奨。環境によっては見えないことがあります)

当事務所へのお問い合わせはこちらまで。カレンダーへのご要望もお待ちしております。

2017年も終わりが近づいてきました。今年も仕事のうえではさまざまなクラウドサービスにお世話になりましたので、特に利用頻度の高かったものを挙げてみます。主に事務処理業務における業務優先度や利用頻度によるものなので、最近出てきたサービスはあまりありませんがそのあたりはご容赦いただければと思います。(以下、ランキングではなく順不同です)

- Dropbox for Business

https://www.dropbox.com/business

ファイル同期とクラウドストレージサービスの定番です。もはやDropboxなくして業務が成立しない程度にはヘビーユーザーです。Business版は個人向けDropboxに比べると細かく権限まわりを設定できて、価格に見合った高品質のサービスになっています。最近はファイル同期にこだわらずクラウド上でのデータ取り回しの方向に行っているようですが、Boxと競合するので今後どうなるのかなと。 - Box

https://www.box.com/home

クラウドストレージとしてはDropboxと双璧。業務上はDropboxの代替サービスとしてこちらもヘビーユーザーです。どちらかというとクラウド寄りになっているのでローカルにあまりファイルを抱えたくない場合に有効かと思われます。こちらも月額550円からの有料プランで細かい権限設定ができます。 - slack

https://slack.com/intl/ja-jp

主要なコミュニケーションツールとしてはslackにはじまりslackに終わる一年だったような気がしておりまして、昨日も今日もslackまみれの毎日です。ユーザーの裾野が広くてエンジニアリング色の強い会社ではたいて利用している反面、フロー型コミュニケーションなのでデータを蓄積しにくいという欠点があります。もっともこの欠点はストレージサービスなどと組み合わせて補完することができます。 - Chatwork(チャットワーク)

https://go.chatwork.com/

slack以外の対外的なコミュニケーションでよく使うようになりました。ファイルの添付やビデオ会議機能などもあって便利な反面、他サービスとの連携はまだまだ発展途上といったところです。 - eight(エイト)

https://8card.net/

クラウド名刺管理サービスを超えて、強力なCRMツールに進化してきました。名刺管理はもうeightを前提にした処理フローになっていて、紙の名刺は一回スキャンしたら保管箱に一直線。取り込んだ名刺はだいたい1営業日以内にはデータ化されるのでいつでもスマホから参照できるのは超便利です。 - Wunderlist

https://www.wunderlist.com/ja/

こちらも定番のToDo管理サービス。週明けの繰延ToDo資産の確認と週末の取崩には欠かせません。Microsoftに買収されてから大きくサービスの変化はないようですが、使い勝手は日々改善されているようです。リマインダーが毎日届きますがうまく管理すれば時間管理もしっかりできると思います。(←できてない) - makeleaps

https://www.makeleaps.jp/

請求書作成クラウドサービスは多く出ていますが、今のところこれで安定運用しています。請求書や見積書の発行状況や年度比較ができるのは便利ですが、他サービスとの連携が弱いのが難点なので今後に期待です。 - zoho invoice

https://www.zoho.com/invoice/

makeleaps以外で最近よく使うようになった請求書作成クラウドサービスです。国内サービスと操作感覚は違いますが、多言語対応や作成発送ステータスを細かく管理できるのが便利です。 - basecamp

https://basecamp.com/

約7年以上にわたり、basecampで案件やプロジェクト別の進捗管理やコミュニケーションログの保存を行っています。スレッドにメール投稿する機能は便利なのですが、自分で送信した内容が配信されないのでスレッドをやや追いかけにくいという欠点があります。slackなどのコミュニケーションツールに比べ、メールなどでひと手間入れて使う運用に向いています。 - ScanSnap Cloud

http://www.pfu.fujitsu.com/imaging/scansnap-cloud/

これは純粋なクラウドサービスとは少し違いますが、ハンディスキャナ連携としてSacnSnap iX100やScanSnap iX500といった機種と連携するとかなり便利なサービスです。本体との有線接続から解放されるのがうれしい。これのおかげで紙の書類も気がつくたびにデータ化しては要保存以外は破棄。おかげでデスク周りがかなりすっきりしました。

2018年も新たなサービスが続々と出てくると思いますが、積極的に試しつつ現状業務に合うかどうかを見極めながら少しずつ本格導入していく予定です。

お問い合わせはこちらまで

12月1日に公表された所得税法上の仮想通貨の扱いに続き、会計基準もその姿が明らかになってきたようです。

以下、備忘リンクとコメントを交えつつ現段階でのまとめエントリです。

(会計基準)

- 仮想通貨は期末に時価評価し、価格変動に合わせ損益を認識する

- 売却損益は売買の合意時点で認識する

- 交換業者が預託者から預かった仮想通貨は資産として認識し、期末に時価評価する

実務対応報告公開草案第53号「資金決済法における仮想通貨の会計処理等に関する当面の取扱い(案)」の公表

https://www.asb.or.jp/jp/accounting_standards/exposure_draft/y2017/2017-1206.html

「仮想通貨「時価評価で」 企業会計基準委 来期から適用方針」(会計ニュース・コレクター)

http://ivory.ap.teacup.com/kaikeinews/11639.html

仮想通貨の所得計算、具体例公表 国税庁がQ&A(日本経済新聞)

https://www.nikkei.com/article/DGXMZO24143700R01C17A2000000/

(所得税)

- 仮想通貨によって得た利益は雑所得として集計(総合所得を構成し、課税所得に応じて累進税率を適用する)ただし事業者が事業用資産として保有している場合は事業所得として集計

- 仮想通貨取引で損失が出た場合は給与所得など他の所得と差し引き(損益通算)できない

- 仮想通貨で商品を購入した場合は「商品価額-仮想通貨の取得価額」が所得金額となる

- 仮想通貨同士を交換した場合は「他の仮想通貨の時価-保有する仮想通貨の取得価額」が所得金額となる

- 仮想通貨が分岐した場合は新たな仮想通貨を売却又は使用した時点で所得が生じる

- 仮想通貨のマイニングの場合は「収入(マイニングにより取得した仮想通貨の時価)-必要経費(マイニングに要した費用)」が所得金額となる

仮想通貨に関する所得の計算方法等について(情報)(PDF)

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/joho-zeikaishaku/shotoku/shinkoku/171127/01.pdf

No.1524 ビットコインを使用することにより利益が生じた場合の課税関係(国税庁タックスアンサー)

http://www.nta.go.jp/taxanswer/shotoku/1524.htm

(消費税)

- 仮想通貨に係る取引は非課税取引として集計する

非課税取引(国税庁タックスアンサー)

https://www.nta.go.jp/taxanswer/shohi/6201.htm

残りは法人税上の扱いになりますが、これもあまり待たずに明らかになりそうです。

さて処理方法はさておき、仮想通貨と今後どのように付き合っていくべきなのでしょうか。なかなか判断が難しいところですが、利益が出たところで総合課税になるし損失が出ても通算できないしで国の懐を潤すだけの投資対象にも思えます。2017年は仮想通貨市場におけるボーナス期間のような意味合いが強かった年でしたが、今後同じような伸びが期待できるかどうかはわかりません。

最近お客様からもよくご質問を受けるのが「所得の申告にあたって仮想通貨を年末でいったん利益確定して確定申告するべきか、保有し続けるべきか」という話なのですが、考えられる解としては

- 利益確定する: 一定の利得を得る一方で、総合所得を構成するので所得税(及び翌年の住民税)へのダメージが大きい

- 保有し続ける: 売買を行わなければ損益が生じないので影響が少ない

のいずれかで、どちらが正解なのかは仮想通貨保有者の置かれた状況と心理次第という身も蓋もない結論になってしまいます。仮想通貨自体が現状では法定通貨としての信用力を持っていないいわば「おまけ通貨」という位置づけである現状では、そこから得られる利得も「おまけ所得」として割り切っておく(利得が大きくても小さくてもそんなものだと割り切る)のがよいのかもしれません。個人的には今の狂騒的状況は静観しつつ、仮想通貨が制度上も法定通貨として認められてから投資対象として真剣に検討するべきかと思います。

お問い合わせはこちらまで

IT委員会研究資料第9号「Trust サービス原則、規準及びその例示(セキュリティ、可用性、処理のインテグリティ、機密保持及びプライバシーに係る適合するTrust サービス原則、規準及びその例示の2014 年版の更新)」の公表

木曜日 , 9, 11月 2017 未分類 IT委員会研究資料第9号「Trust サービス原則、規準及びその例示(セキュリティ、可用性、処理のインテグリティ、機密保持及びプライバシーに係る適合するTrust サービス原則、規準及びその例示の2014 年版の更新)」の公表 はコメントを受け付けていません

2017年11月8日に、日本公認会計士協会IT委員会研究資料第9号として

「Trust サービス原則、規準及びその例示(セキュリティ、可用性、処理のインテグリティ、機密保持及びプライバシーに係る適合するTrust サービス原則、規準及びその例示の2014 年版の更新)」

が公表されました。

http://www.hp.jicpa.or.jp/n_member/specialized_field/20161226ahs.html?t

2016年版のtrust services principles and criteria framework(TSPC)の公表を受け、翻訳も更新されたものです(なお正式版は英文になります)

http://isae3402.com/ISAE3402_trustservices.html

https://www.aicpa.org/interestareas/frc/assuranceadvisoryservices/trustdataintegritytaskforce.html

主な変更点は以下のとおりです。構成の変更にとどまっているようです。

① 規準の構成の変更

2014年版の「Trustサービス原則、規準及びその例示」は、「セキュリティ、可用性、処理のインテグリティ、機密保持に共通する原則と規準」と「プライバシー原則と規準」が分かれていましたが、2016年版の「Trustサービス原則、規準及びその例示」では、「全ての原則に共通する規準」と「追加規準」(プライバシーに関する追加規準の新設)の構成に変更されました。

② 規準の修正

上記構成の変更に伴い、プライバシーに関する規準の統廃合(既存の共通規準との重複項目の削除等)が行われました。

※当事務所へのお問い合わせはこちら

https://ssl.form-mailer.jp/fms/e5d2273b248067

確定申告はまだまだ先だと思ってたらすぐやってきますので準備はお早めに。

さて、こんなニュースが流れております。

スマホでの確定申告はiPhone非対応「普及させる気ある?」と呆れ声も

http://news.livedoor.com/article/detail/13853542/

正直「ああ、またか」と天を見上げてしまういつもの展開というか、マイナンバー読み取りに対応したスマホというのがすでに意味不明。記事タイトルのとおり、当局も普及させる気はなくて国産スマホメーカーの利益を守ることか、それとも何も考えてないかのどちらかなのかなとか思いました。

本人確認のためであれば「マイナンバー読み取り機能」にこだわらず、マイナンバーカードもしくはマイナンバー通知カードをスマホで撮影してアップロードすれば足りる(実際そのような運用をしているウェブサービスがたくさんある)のに、あえてこのような方向にしてしまうのは理解に苦しみます。この調子だと、マイナンバーカードの普及(現在絶賛停滞中)とか電子申告業務の統合とか、絵に描いた餅にしかならないのだろうなあと暗澹たる気持ちになります。業務の当事者としても他人事ではありません。

税務当局は制度設計をおかしな形で歪めることなく、利用者にとって申告作業が容易で便利になるような工夫を考えてほしいと思います。

※当事務所へのお問い合わせはこちら

https://ssl.form-mailer.jp/fms/e5d2273b248067

確定申告はまだまだ先だと思ってたらすぐやってきますので準備はお早めに。

さて、こんなニュースが流れております。

スマホでの確定申告はiPhone非対応「普及させる気ある?」と呆れ声も

http://news.livedoor.com/article/detail/13853542/

正直「ああ、またか」と天を見上げてしまういつもの展開というか、マイナンバー読み取りに対応したスマホというのがすでに意味不明。記事タイトルのとおり、当局も普及させる気はなくて国産スマホメーカーの利益を守ることか、それとも何も考えてないかのどちらかなのかなとか思いました。

本人確認のためであれば「マイナンバー読み取り機能」にこだわらず、マイナンバーカードもしくはマイナンバー通知カードをスマホで撮影してアップロードすれば足りる(実際そのような運用をしているウェブサービスがたくさんある)のに、あえてこのような方向にしてしまうのは理解に苦しみます。この調子だと、マイナンバーカードの普及(現在絶賛停滞中)とか電子申告業務の統合とか、絵に描いた餅にしかならないのだろうなあと暗澹たる気持ちになります。業務の当事者としても他人事ではありません。

税務当局は制度設計をおかしな形で歪めることなく、利用者にとって申告作業が容易で便利になるような工夫を考えてほしいと思います。

※当事務所へのお問い合わせはこちら

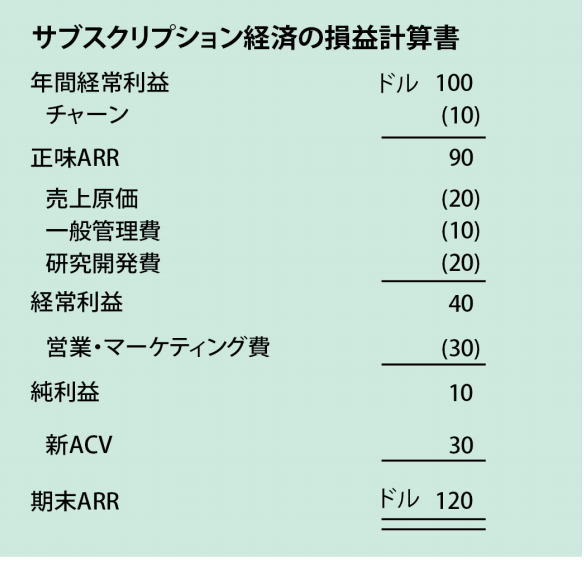

SaaSビジネスを展開する企業の収益モデル(いわゆるサブスクリプションモデル)の事業管理においては、伝統的な財務会計による損益計算書とは異なる計算が求められますが、それはどのような考え方なのでしょうか。これについてSalesforceがまとめた創業者向けガイドに基本的な考え方がまとめられています。一部ではすっかり有名な文書ですが、無料で入手できますので一度目を通してみてください。

SaaS創業者向けスタートアップガイド(日本語)

SaaS Startup Founder’s Guide(英語)※右下にePubのリンクがあります

https://www.salesforce.com/solutions/salesforce-for-startups/overview/

なお、同文書についてはこちらのブログによくまとめられています。

ネットフリックスの値上げから考えるサブスクリプションモデルの適切なKPI設定(なおゆきさんのnote)

https://note.mu/naoyuki884/n/nf8daed9d9220

(以下は同エントリの受け売りになりますが)SaaS企業は月額/年額でユーザーが料金を払うことで、他の業態に比べて年単位での収益を予測しやすいという特徴があります。具体的に、年間定期収益(ARR, Annual Recurring Revenue)と呼ばれる「期初時点での1年先の見込み収益」が主要な業績管理指標として多くのSaaS企業で採用されています。ARRは月次定期収益(MRR, Monthly Recurring Revenue)を12ヶ月分積み上げた数字になります。

とりあえず、以下の2つの考え方は知っておいて損はないと思います。

SaaS企業の損益計算書モデル

(SaaS創業者向けスタートアップガイドより引用)

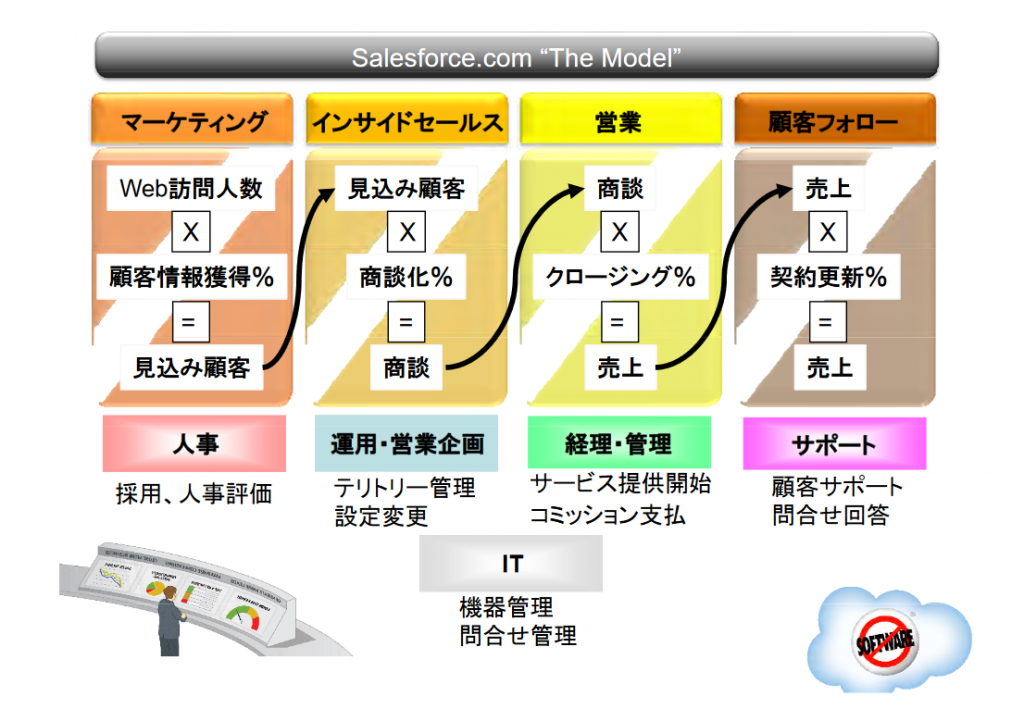

また、こちらはSalesforceで採用されている管理指標を表すthe modelという図になります。

(http://success.salesforce.co.jp/assets/SuccessClinic100126.pdfより引用)

事業管理と財務会計の二つの要請に応えていくためには、たとえばユーザーからの支払(たとえば年額払い)が発生したときに、財務会計上の収益認識の考え方による集計(役務が提供された部分について収益を認識する)と、ARRベースでの収益の集計(役務提供のいかんに関わらず、月額で追加獲得/アップグレードにより支払われた利用料をもとに集計する)が同じタイミングでできるのが理想なわけですが、私の観測する範囲ではARRベースから財務会計ベースへの組替を手動計算で行っているところが多いです(さすがにSalesforceの規模の企業であれば自動化されていそうですが)。

SaaS企業が数多く活動している昨今では、このあたりを自動化するニーズも実は多いのかもしれません。もちろん管理指標は唯一絶対のものではないので、提供するサービスの性質に合った管理指標を運用する必要があります。

※当事務所へのお問い合わせはこちら